Ставки по ипотеке на дома в Подмосковье растут - общая переплата по кредиту сейчас выше, чем до начала программы льготного ипотечного кредитования. Сколько заработали ипотечные заемщики год назад и почему большинство покупателей предпочитают вторичный рынок?

Кратко о чем-то главном

- Изменение графика льготного ипотечного кредитования, сопровождающееся ростом цен, привело к резкому снижению спроса на новостройки среди ипотечных заемщиков. Деконструация ипотечного кредитования привела к резкому снижению спроса на новостройки среди ипотечных заемщиков.

Спрос на рынке ипотечного жилищного кредитования смещается в сегмент готового жилья. Июле июле и августе 2021 года доля ипотечных кредитов на покупку строящегося жилья снизилась до абсолютного минимума: в июле только 19% ипотеки было получено в квартирах в новостройках в центре Москвы, в августе - 22%. Это минимальные значения за последние пять лет.

ДЛЯ СРАВНЕНИЯ:

В 2016 году на новостройки выдавалось 36% ипотечных кредитов, в 2017-м — 29%, в 2018-м — 25%, в 2019-м — 26%, в 2020-м — 27%, а в I полугодии 2021 года — 26%.

Максимальная доля ипотечных кредитов на новостройки зафиксирована в феврале 2016 года (50%). В тот момент это был последний месяц действия льготной ипотеки (запущенной еще в 2015-м) — россияне стремились успеть взять кредит с субсидией. В феврале 2016 года половина ипотечных кредитов (50%) была выдана на первичном рынке.

Затем власти решили пролонгировать льготную ипотеку до конца 2016 года, что сделало спрос более равномерным. В декабре 2016-го доля ипотек на первичном рынке составила уже 36%, хотя это и был последний месяц действия субсидии.

В 2021 году в июне также наблюдалось смещение спроса в пользу новостроек: 30% всех кредитов было выдано на «первичке» — это больше, чем в мае, на 5 п. п. Впрочем, летом 2020-го доля ипотечных кредитов, приходящихся на первичный рынок, была выше (31–32%).

Таким образом, после сокращения лимита кредитования интерес ипотечных заемщиков к новостройкам резко снизился. В 60% городов с населением от 100 тыс. человек цена «квадрата» в новостройках уже выше, чем на вторичном рынке. Логично, что покупатели чаще выбирают сегмент готового жилья.

Объем кредитов на «первичке» не обновил минимум из-за роста цен

Эксперты Циан отмечают, что по объему выданных кредитов первичный рынок не обновил свой минимум: из-за роста цен на новостройки заемщикам приходится больше брать в долг. В июле 2021 года четверть всех выданных кредитных средств в рублях было направлено на покупку новостроек. Такая же доля (25%) была и в апреле 2021-го (перед стартом льготной ипотеки), а также в декабре 2018 года.

В августе 2021-го доля кредитных средств, полученных на «первичке», по объему составила 29%. Примерно такие же показатели наблюдались на протяжении всего 2018 года. Но на тот момент средняя сумма по России, выдаваемая на новостройку, была на 0,5 млн рублей меньше.

Количество регионов с кредитом до 3 млн рублей выросло в два раза

Снижение лимита по льготной ипотеке до 3 млн рублей привело к уменьшению средней суммы займа при покупке новостроек. В целом по РФ средняя сумма займа на первичном рынке составила в августе 2021 года 3,90 млн рублей, что на 3,8% ниже, чем в июне 2021-го, когда действовал еще прежний лимит по ипотеке. В июле 2021 года показатель был еще ниже — на уровне 3,87 млн рублей.

Снижение средней суммы ипотеки произошло в 73% субъектов РФ: в 62 из 85. Снижение среднего чека произошло по всем федеральным округам: наибольшее, на полмиллиона рублей, — в Северо-Кавказском ФО (–13%), в Уральском (–6,9%) и Приволжском ФО (–6,8%) кредит сократился на четверть миллиона (на 220–230 тыс. рублей). В процентном выражении самое большое снижение отмечено для Калужской области (–33%), Севастополя (–20,4%) и Дагестана (–28,1%). В рублевом выражении максимальное падение средней суммы кредита — в Дагестане (1,7 млн), Калужской области (1,33 млн) и Ингушетии (1 млн).

Циан отмечает, что после сокращения лимита кредитования в Приволжском ФО средний чек по выданной ипотеке оказался ниже 3 млн, то есть средний кредит на новостройки подходит под новые условия субсидирования. Приволжский ФО — единственный из всех округов, в котором в кредит берут до 3 млн (2,98 млн), по остальным ФО лимит превышен.

В разрезе отдельных субъектов отмечен практически двукратный рост количества регионов, в которых средний размер кредита ниже 3 млн рублей.

В июне 2021 года, когда лимит был 6/12 млн рублей, жители 15 субъектов РФ (17%) брали в кредит в среднем не более 3 млн рублей. В августе 2021-го, когда лимит уже был сокращен до 3 млн рублей, таких оказалось уже 27 регионов (32%). В Дальневосточном, Уральском и Северо-Кавказском ФО нет регионов, в которых кредит снизился ниже 3 млн рублей после пересмотра лимита.

В Сибирском ФО это Алтай (средняя сумма кредита снизилась за два месяца с 3,81 до 3 млн рублей). В Южном ФО — Крым (с 3,06 до 2,86 млн). В Северо-Западном ФО — Калининградская область (с 3,06 до 2,86 млн). В Центральном ФО это уже четыре региона: Калужская, Костромская, Смоленская и Ярославская области.

Но наибольшее количество субъектов со сниженным лимитом теперь можно найти в Приволжском ФО — их пять: Башкортостан, Мордовия, Чувашия, Кировская и Ульяновская области.

Получается, россияне вынуждены учитывать максимально возможную сумму кредита по льготной ипотеке — выбор новостроек стал меньше.

Количество ипотечных кредитов вернулось к уровню 2019 года

Снижение лимита по льготной ипотеке привело к резкому падению сделок именно на первичном рынке. Относительно июня этого года в августе 2021-го оно снизилось на 38% в целом по РФ, тогда как на вторичном рынке за тот же период падение оказалось меньше — всего на 6%. Текущие продажи новостроек сейчас находятся практически на уровне 2019 года — тогда в среднем ежемесячно выдавалось 28,8 тыс. ипотечных кредитов (в августе 2021-го — 32,6 тыс.) На вторичном рынке спрос на ипотеку выше допандемийного. Количество сделок в августе оказалось на 6% меньше, чем в июне.

Только для четырех субъектов РФ относительно июня 2021 года в августе 2021-го количество ипотечных кредитов на «первичке» выросло. В Калужской области прирост составил 31% (с 0,33 до 0,44 тыс. ипотек). Положительная динамика также отмечена в Ненецком АО, Ингушетии и Чечне: впрочем, в каждом из регионов прошло менее 30 сделок.

В годовой динамике (относительно августа 2020-го) количество оформленных ипотечных кредитов на первичном рынке снизилось на 36%, на вторичном рынке — рост на 5%.

Выиграли заемщики, взявшие ипотеку год назад

Циан рассчитал средний ежемесячный платеж и общую переплату исходя из суммы займа, среднего срока кредита и процентной ставки. Даже несмотря на снижение среднего размера ипотечного займа, переплата по ипотеке для среднего россиянина, взявшего ипотеку в августе 2021 года, окажется на 14% больше, чем для тех, кто взял кредит в июне. Ежемесячный платеж увеличится на 4%. Впрочем, это не столь большая разница.

В годовой динамике переплата сейчас выше на 60%, или на 1,19 млн рублей, а ежемесячный платеж — на 23%.

В АВГУСТЕ 2020 ГОДА СРЕДНЯЯ ПЕРЕПЛАТА СОСТАВИЛА БЫ 1,99 МЛН РУБЛЕЙ, ТОГДА КАК СЕГОДНЯШНИЙ ЗАЕМЩИК ПЕРЕПЛАТИТ СУЩЕСТВЕННО БОЛЬШЕ — ПОЧТИ 3,2 МЛН РУБЛЕЙ.

Даже относительно августа 2019-го, когда кредиты брали на стандартных условиях (под 9,35%), текущая переплата по кредиту окажется выше на 9%, как и ежемесячный платеж (+9%).

Таким образом, ставки по ипотеке увеличиваются, и даже на фоне снижения среднего займа по большинству локаций общая переплата сейчас выше, чем до льготной ипотеки. Заемщики, оформившие ипотеку еще год назад, в августе 2020-го, оказываются в выигрыше — переплата по их кредиту ниже, чем по кредитам, оформленным до пандемии, в 2018–2019 годах.

Снижение среднего займа — единственный вариант воспользоваться льготной ипотекой, комментирует Алексей Попов, руководитель Аналитического центра Циан. Но из-за роста цен на жилье уменьшение максимальной суммы кредита до 3 млн уже не позволяет рассчитывать на необходимую площадь, в итоге заемщики все чаще рассматривают именно вторичный рынок.

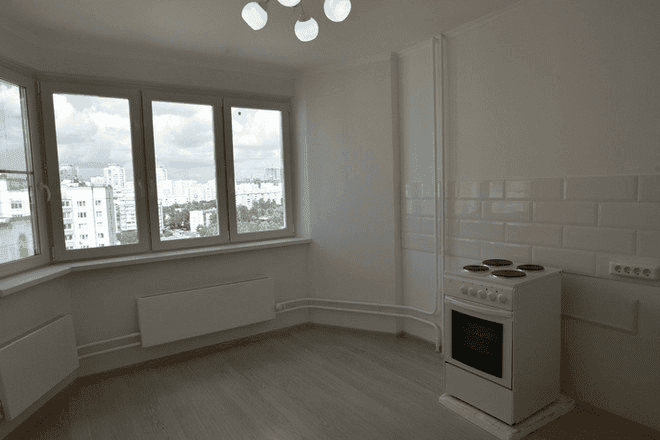

«Средняя стоимость квадратного метра в городах-миллионниках на готовое жилье составляет сейчас 91,9 тыс. Это на 15% ниже, чем на первичном рынке в тех же городах (107,9 тыс.). Поэтому вполне ожидаемо смещение спроса в сегмент уже готовых объектов», — отмечает эксперт.